update 6/16/2019

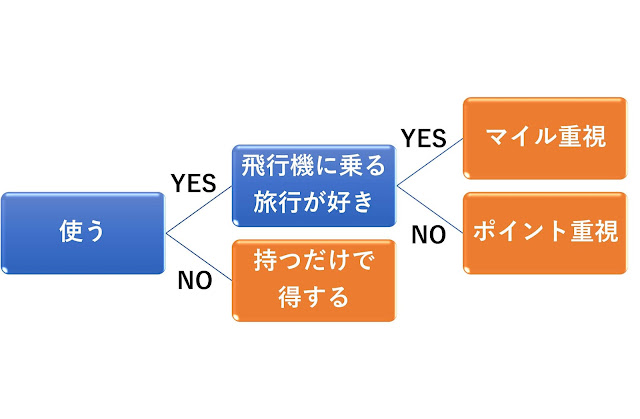

クレジットカードで得をする方法は、大きく分けて2つ。使って得するか、持つだけで得するかです。私が実際に使っているイチオシのクレジットカードを紹介しながら、クレジットカードで簡単に節約する方法を解説します。

クレジットカードによって、いろいろなポイントが貯まりますが、飛行機に乗る旅行が好き、という方には、航空会社のマイル(マイレージ)で得をするのをおすすめします。

というのも、マイルはポイントよりも価値があるからです。たとえば、ANAやJALなどのマイルで特典航空券を取ると、1マイル=2~10円ほどの価値がある航空券に交換することも可能です。

つまり、1年で100万円分クレジットカードで買い物をすると、1万マイル(=2~10万円分の価値)が貯まる計算になります。10年だと10万マイル(20~100万円分の価値)です。

誤解を恐れずに言えば、日常の買い物がすべて1割引になると考えることもできます。ですから、私はこの「マイル重視」戦略を一番おすすめします。

メインカード(メインで使うクレジットカード)として、使えば使うほどマイルが貯まっていきます。コンビニやタクシー、病院など多くの場所でクレジットカードが使えます。さらに、通勤・通学定期代、電気・ガス料金、税金、携帯電話代なども、クレジットカードで支払えます。使えるかどうかわからなければ、とりあえず「カード使えますか?」と聞いてみたらいいと思います。

具体的には、ANAカードやJALカードなどが候補です。私は、ANAワイドゴールドカードを使う、ANAマイルの節約戦略をオススメしています。

ANAワイドゴールドカードの節約戦略をオススメする理由

交通系IC(Suica、PASMOなど)に関して、私はANA To Me CARD PASMO JCB(ソラチカカード)などを使っています。

交通系IC・電子マネーの節約戦略をオススメする理由(ANAマイルを貯める)

大切なのは、ポイントの貯め方よりも使い方です。いくらマイルがお得と言っても、使わなければ意味がありません。出口戦略が必要です。

そう考えると、マイルよりもポイントの方が使いやすいことが多いでしょう。

私が使っているのは楽天ゴールドカードです。利用額の1%以上のポイントが貯まり、1ポイント=1円として楽天市場をはじめ、街中でも使うことができます。単純計算で、1年で100万円使えば1万円分以上のポイント、10年使えば10万円分以上のポイントが貯まることになります(実際にはキャンペーンでボーナスポイントがもらえることが多いので、もっとポイントが貯まります)。現金だとポイントは貯まりません。

楽天カードの節約戦略をオススメする理由

楽天ゴールドカードの節約戦略をオススメする理由

JQ CARD エポスゴールドも高還元率を実現できるクレジットカードです。

JQ CARD エポスゴールドの節約戦略をオススメする理由

ヒルトン・オナーズVISAゴールドカードは、持っているだけで、ヒルトンの上級会員資格(ゴールド会員)となり、アップグレードや朝食無料などの特典を享受できます。

ヒルトン・オナーズVISAゴールドカードの節約戦略をオススメする理由

セゾンゴールド・アメリカン・エキスプレス・カードには、「航空機遅延費用等」の飛行機関連の保険が自動的についてきます。

セゾンゴールド・アメリカン・エキスプレス・カードの節約戦略をオススメする理由

また、私学メンバーズカードを持っていれば、JCBビジネスカードClub Offを使って各地で割引などを受けることができます。

【私学共済加入者向け】私学メンバーズカード(JCB)の節約戦略をオススメする理由

クレジットカードを使わない方の理由として、「紛失や盗難が不安」という声があります。

でも、大丈夫です。クレジットカードには補償があります。万が一不正使用された場合、基本的にはクレジットカード会社が補償をしてくれます(条件は各カード会社によります)。

紛失や盗難に関しては、むしろ現金の方が心配です。現金はなくしたり盗まれたりしたら、ふつう返ってきません。ですが、クレジットカードは万が一の場合でも補償があります。

さらに、国内外の旅行中に事故に遭った場合の保険や、買った品物が壊れた場合の保険がついてくることがあります(ショッピング保険)。楽天カードだと、ネットで不正利用された場合、ネット不正あんしん制度があり、補償してくれます。

現金で払った場合は、保険も適用されませんし、買った品物が壊れても(お店が補償してくれなければ)どうしようもありませんよね。

しかも、ネットショッピングや通販で買い物をするときに、もしクレジットカードを利用せずに、代引などを使うと手数料がかかってしまいます。また、銀行振り込みや郵便振替にすると手間がかかります。

ですが、クレジットカード払いだと、手数料もかかりませんし、手間も省けます。

「でも、年会費無料のクレジットカードなら持っててもいいでしょ?」

と思うかもしれませんが、おすすめはしません。というのも、そのカードの存在を忘れて、紛失するリスクもあるからです。知らぬ間に盗まれたりデータをとられたりして、悪用される恐れもあります。セキュリティの観点からも、クレジットカードの数は絞り込む方がよいでしょう。

クレジットカードで簡単に節約して、さらにメリットや特典を享受していきましょう。

クレジットカードで得をする方法は、大きく分けて2つ。使って得するか、持つだけで得するかです。私が実際に使っているイチオシのクレジットカードを紹介しながら、クレジットカードで簡単に節約する方法を解説します。

使って得するクレジットカード(マイル重視)

現金で買い物をしたら、それまでです。ですが、クレジットカードを使うとポイントなどが貯まります。クレジットカードによって、いろいろなポイントが貯まりますが、飛行機に乗る旅行が好き、という方には、航空会社のマイル(マイレージ)で得をするのをおすすめします。

というのも、マイルはポイントよりも価値があるからです。たとえば、ANAやJALなどのマイルで特典航空券を取ると、1マイル=2~10円ほどの価値がある航空券に交換することも可能です。

つまり、1年で100万円分クレジットカードで買い物をすると、1万マイル(=2~10万円分の価値)が貯まる計算になります。10年だと10万マイル(20~100万円分の価値)です。

誤解を恐れずに言えば、日常の買い物がすべて1割引になると考えることもできます。ですから、私はこの「マイル重視」戦略を一番おすすめします。

メインカード(メインで使うクレジットカード)として、使えば使うほどマイルが貯まっていきます。コンビニやタクシー、病院など多くの場所でクレジットカードが使えます。さらに、通勤・通学定期代、電気・ガス料金、税金、携帯電話代なども、クレジットカードで支払えます。使えるかどうかわからなければ、とりあえず「カード使えますか?」と聞いてみたらいいと思います。

具体的には、ANAカードやJALカードなどが候補です。私は、ANAワイドゴールドカードを使う、ANAマイルの節約戦略をオススメしています。

ANAワイドゴールドカードの節約戦略をオススメする理由

交通系IC(Suica、PASMOなど)に関して、私はANA To Me CARD PASMO JCB(ソラチカカード)などを使っています。

交通系IC・電子マネーの節約戦略をオススメする理由(ANAマイルを貯める)

使って得するクレジットカード(ポイント重視)

ただ、なかなか飛行機で旅行することができない人も多いと思います。そんな方には、ポイント還元率が高いクレジットカードをオススメします。大切なのは、ポイントの貯め方よりも使い方です。いくらマイルがお得と言っても、使わなければ意味がありません。出口戦略が必要です。

そう考えると、マイルよりもポイントの方が使いやすいことが多いでしょう。

私が使っているのは楽天ゴールドカードです。利用額の1%以上のポイントが貯まり、1ポイント=1円として楽天市場をはじめ、街中でも使うことができます。単純計算で、1年で100万円使えば1万円分以上のポイント、10年使えば10万円分以上のポイントが貯まることになります(実際にはキャンペーンでボーナスポイントがもらえることが多いので、もっとポイントが貯まります)。現金だとポイントは貯まりません。

楽天カードの節約戦略をオススメする理由

楽天ゴールドカードの節約戦略をオススメする理由

JQ CARD エポスゴールドも高還元率を実現できるクレジットカードです。

JQ CARD エポスゴールドの節約戦略をオススメする理由

持つだけで得するクレジットカード

クレジットカードのメリットは、使ってマイルやポイントを貯めるだけではありません。実は、使わなくとも、持つだけで得をするクレジットカードがあるんです。ヒルトン・オナーズVISAゴールドカードは、持っているだけで、ヒルトンの上級会員資格(ゴールド会員)となり、アップグレードや朝食無料などの特典を享受できます。

ヒルトン・オナーズVISAゴールドカードの節約戦略をオススメする理由

セゾンゴールド・アメリカン・エキスプレス・カードには、「航空機遅延費用等」の飛行機関連の保険が自動的についてきます。

セゾンゴールド・アメリカン・エキスプレス・カードの節約戦略をオススメする理由

また、私学メンバーズカードを持っていれば、JCBビジネスカードClub Offを使って各地で割引などを受けることができます。

【私学共済加入者向け】私学メンバーズカード(JCB)の節約戦略をオススメする理由

クレジットカードのメリット

他にも、クレジットカードのメリットは多くあります。クレジットカードを使わない方の理由として、「紛失や盗難が不安」という声があります。

でも、大丈夫です。クレジットカードには補償があります。万が一不正使用された場合、基本的にはクレジットカード会社が補償をしてくれます(条件は各カード会社によります)。

紛失や盗難に関しては、むしろ現金の方が心配です。現金はなくしたり盗まれたりしたら、ふつう返ってきません。ですが、クレジットカードは万が一の場合でも補償があります。

さらに、国内外の旅行中に事故に遭った場合の保険や、買った品物が壊れた場合の保険がついてくることがあります(ショッピング保険)。楽天カードだと、ネットで不正利用された場合、ネット不正あんしん制度があり、補償してくれます。

現金で払った場合は、保険も適用されませんし、買った品物が壊れても(お店が補償してくれなければ)どうしようもありませんよね。

しかも、ネットショッピングや通販で買い物をするときに、もしクレジットカードを利用せずに、代引などを使うと手数料がかかってしまいます。また、銀行振り込みや郵便振替にすると手間がかかります。

ですが、クレジットカード払いだと、手数料もかかりませんし、手間も省けます。

クレジットカードの注意点

ただし、注意してほしい点もあります。それは、できるだけクレジットカードの数は絞り込むということです。クレジットカードの数が増えれば、ポイントが分散されてしまいます。年会費がかさむこともあります。「でも、年会費無料のクレジットカードなら持っててもいいでしょ?」

と思うかもしれませんが、おすすめはしません。というのも、そのカードの存在を忘れて、紛失するリスクもあるからです。知らぬ間に盗まれたりデータをとられたりして、悪用される恐れもあります。セキュリティの観点からも、クレジットカードの数は絞り込む方がよいでしょう。

クレジットカードで簡単に節約して、さらにメリットや特典を享受していきましょう。